Det var et historisk sus over begivenheten 17. juni, da Marianne Andresen svingte Oslo Børs’ tradisjonsrike bjelle, og dermed markerte at handelen med Elopak-aksjer kunne begynne. Marianne Andresen er ektefellen etter avdøde Johan H. Andresen sr., den ene av Elopaks to grunnleggere, og mor til Johan H. Andresen som i dag er Ferds styreleder og hovedeier. Begivenheten markerte også at Ferd og Andresen-familien for første gang har børsnotert en av sine bedrifter, etter å ha vært en stadig viktigere aktør i norsk næringsliv siden 1849.

På grunn av korona-restriksjoner var det ikke mulig å la seremonien foregå i børsens lokaler, den ble derfor overført digitalt fra Andresen-familiens hjem Smedbraaten på Bygdøy.

Mor og sønn: Marianne Andresen svingte klokken – og handelen med Elopak-aksjer kunne begynne, etter at Johan H. Andresen og Ferd valgte å notere selskapet på Oslo Børs. Foto: Steffen Walstad.

Spesiell plass

– Elopak har en helt spesiell plass i både Ferds og min historie. Min far og ingeniør Christian August Johansen grunnla selskapet i 1957. Det var fire år før jeg ble født – så Elopak har vært en del av tilværelsen for familien og meg selv gjennom hele mitt bevisste liv, forteller Johan H. Andresen – og legger til at han som voksen selv har deltatt på utallige møter og reiser for Elopak siden slutten av 1980-tallet.

– Min mor har tegnet et relieff som henger i Røyken rådhus, kommunen der Elopaks første fabrikk ble etablert. Hun har også designet en skulptur som står utenfor Elopaks fabrikk i Terneuzen i Nederland.

Det er intet annet selskap familien og senere Ferd har engasjert seg så sterkt i og over så lang tid, sier Andresen. Han mener at erfaringene med Elopak nok er mye av årsaken til at Tiedemanns og senere Ferd har satset på å være entreprenøriell i sitt eierskap.

– Etter at min far lyktes med Elopak, ble det en slags tradisjon, og kanskje også forpliktelse, å satse på ny teknologi og nye bransjer. Vi så at et familieeid investeringsselskap var spesielt egnet for dette, og derfor også hadde et ansvar for å gjøre det, sier han.

Driver for vekst: – Selskapets og drikkekartongens gode bærekraftsprofil har vært Elopaks sterkeste konkurransefortrinn gjennom de siste årene, sier Thomas Körmendi. Foto: Elopak

Bærekraft fra starten

Andresen legger til at Elopak helt fra starten av var et selskap som satset på bærekraftige produkter – lenge før ordet fantes, og lenge før bærekraft var blitt et krav fra forbrukere og myndigheter.

– Elopak har faktisk vært «grønt» hele veien. Og selskapet er blitt det stadig mer de siste tiårene. Blant annet har målbevisst arbeid ført til at selskapet ble sertifisert som klimanøytralt allerede i 2016. Slik sett har bedriften vært en inspirasjon for både Ferd og våre andre selskaper, samtidig som Elopak med sitt fokus på både bærekraftige produkter og bærekraftig drift er svært godt posisjonert i en tid der stadig flere innser nødvendigheten av det grønne skiftet, sier han.

Andresen understreker at Ferd lenge har sett potensialet for miljøvennlig drikkekartong, og derfor ønsket å bidra til en konsolidering.

– Vi forsøkte jo blant annet å gjøre et fiendtlig oppkjøp av et sveitsisk selskap i 2006 for å lage en større aktør i markedet, noe mange så som helt uhørt. Men vi lyktes ikke, derfor har vi fortsatt å utvikle Elopak på egen kjøl. Nå mener vi selskapet er modent for å få med seg også nye aksjonærer, og derigjennom få nye innspill og utfordringer. Vi ser frem til å delta i dette aksjonærfelleskapet, sier han.

Ferd fortsatt stor eier

Det var 17. juni som var datoen for Elopaks IPO – for Initial Public Offering, eller altså dagen da nye investorer kunne handle aksjen på Oslo Børs.

– Vi er godt fornøyde med mottagelsen i investormiljøet. Aksjen ble handlet flatt til 28 kroner på den første dagen, sier Trond Solberg, Investment Professional og Co-Head i Ferd Capital. Sammen med kollegene Gustav Martinsen, Manuel Arbiol og Danjal Danjalsson har han hatt ansvaret for Ferds del av prosessen mot børsnotering, og ellers for den daglige oppfølgningen av eierskapet i Elopak.

Noteringen ble gjennomført dels ved at Ferd solgte ut en andel av sin tidligere beholdning på 99,73 prosent av Elopak-aksjene, dels at det ble utstedt nye aksjer til en kurs på 28 kroner, tilsvarer en total markedsverdi for selskapet på 7,5 milliarder kroner.

– Det siste innebærer at selskapet ble tilført rundt 500 millioner kroner i ny egenkapital. Ferds eierandel vil nå utgjøre minst 54 prosent – helt i tråd med vår intensjon om fortsatt å være en aktiv og dedikert eier i Elopak, som vi mener har et stort potensial for videre vekst og avkastning i årene fremover, sier Solberg.

– Det er derfor det er viktig at selskapet gjennom børsnoteringen får en videre adgang til både norske og internasjonale kapitalmarkeder, og dermed en finansiell fleksibilitet som kan utnyttes til videre ekspansjon i form av organisk vekst og oppkjøp, og utvikling av nye produkter og tjenester, legger han til.

Grønt og på børsS Elopak ble tilført rundt 500 millioner kroner i ny egenkapital gjennom børsnoteringen. Med en aksjekurs på 28 kroner tilsvarer dette en markedsverdi for Elopak på 7,5 milliarder kroner. Foto: Steffen Walstad.

Potensial i bærekraft

– Jeg er stolt over hvordan en mangeårig solid innsats fra Elopaks medarbeidere og støtte fra våre eiere har bidradd til å gjøre Elopak til et så verdifullt selskap. Elopak har vist styrke og potensial gjennom en strøm av innovative produkter og stadig bedre drift i de 40 landene hvor vi har egen virksomhet, sider Thomas Körmendi, Elopaks konsernsjef.

Han ser den finansielle styrken børsnoteringen gir som svært viktig for å kunne utnytte vekstpotensialet som følger av at Elopak er et sertifisert klimanøytralt selskap md en utpreget bærekraftig produktportefølje.

– Kartongemballasje for melk, juice og andre drikkevarer gir mellom 70 og 80 prosent lavere utslipp av karbondioksid enn plastflasker. Drikkekartong er dessuten resirkulerbar, og bidrar langt mindre til den globale plastforurensingen. Vi kan også levere hundre prosent klimanøytral kartong, sier Körmendi, og viser til en raskt voksende gruppe av bevisste kunder som tenker seg om før de velger produkter i butikken.

– Både selskapets og drikkekartongens gode bærekraftsprofil har vært vår sterkeste konkurransefortrinn gjennom de siste årene, og en avgjørende driver for vekst i omsetning og resultater. Men en videre utnyttelse av dette forspranget vil være kapitalkrevende, sier Elopak-sjefen.

Vekstmuligheter

Körmendi forteller at Elopak har vekstpotensial i flere dimensjoner, både gjennom å vinne en sterkere posisjon i eksisterende markeder og ved å ekspandere geografisk.

– Vi markedsfører våre produkter i mellom 70 og 80 land, men har særlig en sterk posisjon i Europa i vid forstand, med blant annet hele Russland inkludert. Og vi er verdensledende når det gjelder kartong for fersktappet melk og juice. Men i store deler av Asia, Syd-Amerika og Afrika er vi ikke representert, og ser et stort potensial for vekst gjennom enten egne etableringer eller oppkjøp, sier han.

Også i Canada og USA ser Körmendi et stort potensial:

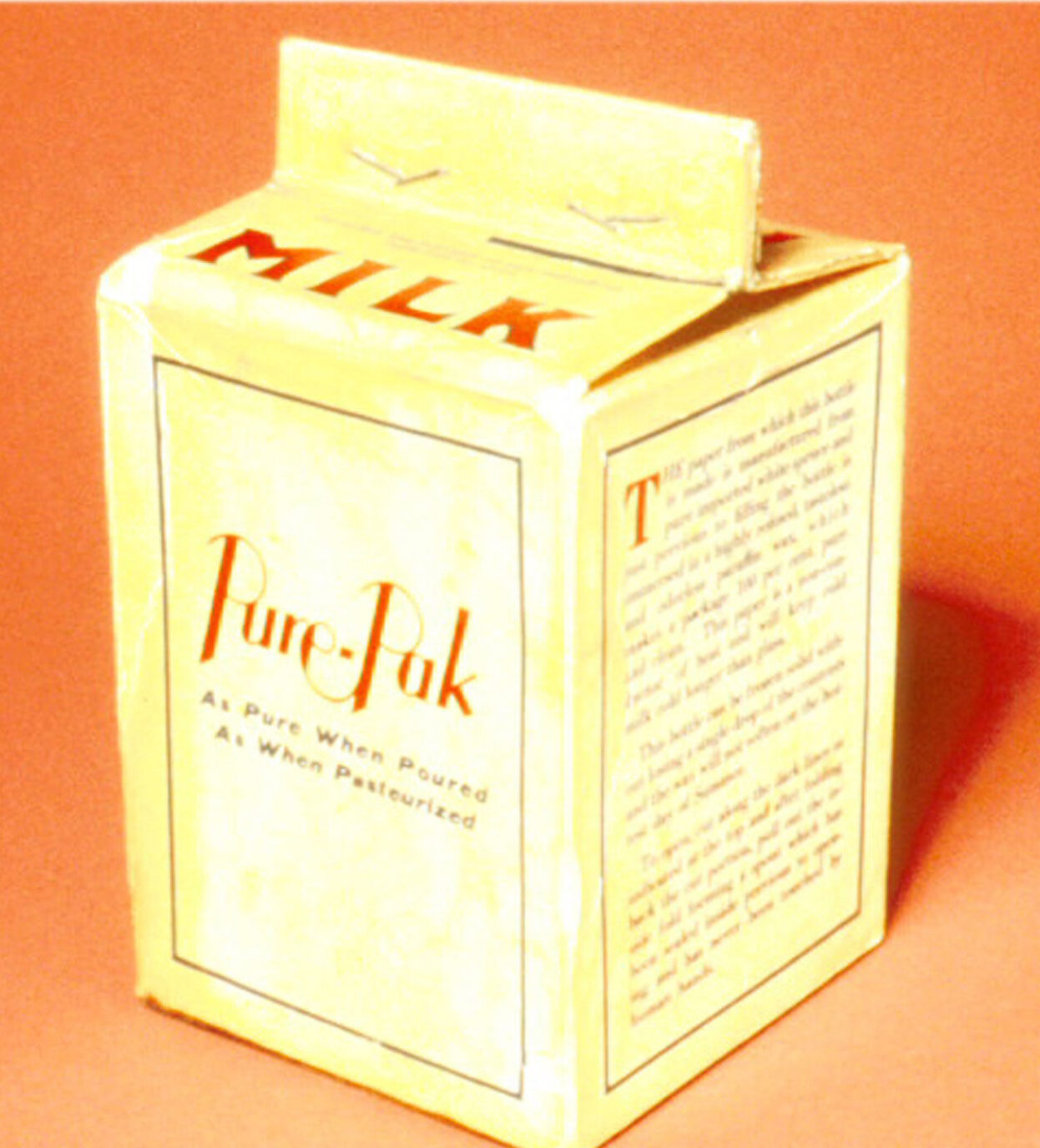

– Hittil har vi primært levert Pure-Pak-kartonger for fersktappet melk, i skarp konkurranse med plastemballasje. Men kartongmateriale med barrierene som er nødvendig for å produsere juice-kartonger har ikke vært tilgjengelig for oss i USA frem til nylig. Nå er det blitt det, takket være vårt samarbeid med japanske Nippon Paper Industries, sier han.

Strategisk partner

Det japanske selskapet er en gigant innenfor emballasje, og er landets største leverandør av drikkekartong, med blant annet lisensproduksjon av Elopaks Pure-Pak-produkter på programmet.

– Nippon Paper har vært en samarbeidspartner for Elopak i mer enn 30 år. Med avtalen om materialleveranser til vår produksjon i USA er dette samarbeidet blitt strategisk viktig. I denne sammenhengen er det også svært positivt at selskapet valgte å gå inn som hjørnesteinsinvestor ved børsnoteringen av Elopak, og forhåndstegnet seg for fem prosent av aksjene, sier Körmendi.

Han understreker at Canada og USA, Pure-Paks og mønekartongens opprinnelige hjemland, i dag fremstår som området med de største vekstmulighetene, etter en periode der plastemballasje har hatt en dominerende del av markedet.

– I tillegg til økt bruk av miljøvennlig kartong ser vi et stort potensial på maskinsiden. Gjennomsnittsalderen på allerede installerte fyllemaskiner er 30 år, det dobbelte av maskinene i Europa. Både behovet for nytt og mer effektivt utstyr og forventet økning i antall kunder åpner store muligheter for salg av både maskiner fra Elopaks egen fabrikk i Tyskland og fra vår japanske partner Shikoku, sier han.

Nye produkter for nye markeder

Thomas Körmendi legger til at Elopak også kan ekspandere gjennom nye produkter og kundekategorier.

– Den forsterkede kapitalbasen styrker evnen til videre produktutvikling. Vi har en av de større forsknings- og utviklingsavdelingene i norsk næringsliv, og Elopak har vist seg som den mest innovative aktøren i bransjen. Dette kan åpne for nye produkter for drikkevarer – men også for kartongbasert emballasje for andre kategorier der miljømessig bærekraft er viktig, sier Körmendi. Han trekker frem som eksempel Elopaks D-PAK kartonger, som erstatter plastemballasje for andre varetyper enn næringsmidler, som for eksempel såpe og vaskemidler.

– Dette er et produktområde vi venter oss mye av i årene fremover. De første pakningene er allerede å finne i butikkene i Norge, og mange fler er på vei både her og i andre land, sier Thomas Körmendi.